![[심층 리포트 2] 빅테크 기업의 금융 시장 진출](/content/images/size/w1200/2021/03/GettyImages-949716906.jpg)

[심층 리포트 2] 빅테크 기업의 금융 시장 진출

지난 포스팅에서 기술 기반의 금융서비스를 제공하는 기업들이 전통적인 금융 시장의 흐름을 바꾸고 있고, 대형 IT 기업인 빅테크 기업들이 방대한 개인정보 데이터를 기반으로 다양한 금융 서비스를 제공하고 있으며 이들이 금융시장에 진출하고자 하는 궁극의 목표가 데이터인 것을 시사했습니다. 그렇다면 이들 빅테크 기업들이 제공하는 금융서비스들은 어떤 것들이 있을까요?

구글

구글은 지난 2015년, 일찍이 NFC 기반 지급결제 서비스 ‘구글페이'를 제공하기 시작했습니다. 매장 내 결제와 온라인 구매, 인앱 결제, 구글 제품 구매, 대중교통비, 송금을 이용할 수 있습니다. 하지만 이는 어디까지나 송금과 지급결제 서비스에 한한 것이었습니다. 2015년에는 보험 영역에도 진출하여 보험 비교 사이트 구글 컴페어 (Google Compare)를 운영했으나 해당 서비스도 수익성의 문제로 중단을 한 적 있습니다.

이후, 구글은 직접적인 핀테크 기관으로 은행을 대체하는 서비스를 제공하기보다는 핀테크 영역에서 빅테크 벤더로 자리 잡는 것으로 방향을 선회한 듯 보입니다.1 지난 2019년 11월, 구글의 시저 셍굽타 구글 부사장이 2020년부터 당좌예금 계좌 서비스를 제공한다는 캐시 (Cache) 프로젝트를 공개했습니다. 구글은 금융업에 진출하기 위해 직접적인 라이선스를 취득하는 대신 기존 금융권과 협력 전략을 택하여 씨티은행과 손을 잡고 계좌 개설 서비스 및 당좌 직불 카드 서비스를 제공하기 시작했습니다.

2020년 4월, 구글이 직불카드를 개발하고 있음을 테크 크런치가 보도했습니다. 구글의 직불카드는 사용자가 구매명세를 모니터링하고 잔액 확인을 하거나 계정을 잠그는 등의 새로운 기능을 구글 앱에 연결하여 실행하도록 합니다. 이어 2020년 5월에는 구글이 급여 보호 프로그램 대출 처리를 위한 AI 솔루션을 (AI tool for Paycheck Protection Program loan) 제공한다고 밝혔습니다. 구글 클라우드를 통해 제공되는 PPP AI 솔루션은 기존 대출 시스템에 통합되어 대량 증가한 대출 프로세스 처리를 가속화하고 자동화하는 것을 돕는 것입니다.

이 외에도 구글은 클라우드를 이용한 금융거래에도 기술제공을 하는 등 구글은 금융시장에서 탄탄한 기술력과 고객 데이터를 기반으로 다양한 금융기관과 협업하는 방법을 통해 빅테크로서의 입지를 다져나가고 있습니다.

Amazon

아마존은 초기부터 아마존 페이를 통해 지급결제 서비스를 제공해 왔으며 가장 적극적으로 금융산업으로 확장해온 테크 기업 중 하나입니다. 2011년 소액대출 프로그램인 아마존 렌딩 (Amazon Lending)을 통해 업체 매출 실적에 따라 연 6~17%의 단기자금 대출 서비스를 제공하고 있으며 2018년 말 기준 누적 대출금액은 약 50억 달러입니다. 기업들을 선정하여 운용자금을 대출해주는 서비스를 출시했으며 대출 서비스 대상을 개인에서 기업으로 확대하며 본격적으로 금융시장에 진입하기 시작했죠.

2014년에는 아마존 페이를 출시해 상품 구매 시 등록해 놓은 신용카드로 간편결제 하는 서비스를 시작하였고, 2018년 아마존 캐시 (Amazon Cash)를 통해 오프라인 가맹점에서 아마존 계정에 현금을 충전하고 카드 없이 아마존 구매가 가능한 서비스를 제공했습니다.

2018년에는 JP모건 체이스와 협력하여 계좌, 카드를 보유하지 않은 밀레니얼을 타깃으로 아마존 통장을 선보이며 당좌계좌를 준비 중이라는 뉴스가 보도되었으며, JP모건 및 버스커 해서웨이와 합작하여 헬스케어 서비스 진출을 선언하고 헬스케어 회사를 설립하기도 했습니다. 아마존은 AI 비서 알렉사를 통해 쌓인 개인의 건강정보 빅데이터 분석을 통해 의료상담과 보험을 연계하는 서비스를 선보일 것으로 여겨지고 있습니다.

페이스북은 소셜 네트워크 서비스 기업이라는 한계에서 벗어나 메신저 앱에 체크카드를 연동하여 친구들 간 송금을 할 수 있도록 하는 서비스를 제공하고 있습니다. 지난 2015년 출시한 이 서비스는 Friend-to-Friend-Payment 라는 이름으로 서비스되고 있습니다.

페이스북은 광고비를 후불로 받는 ‘차지드 (chrged)’ 라는 프로그램을 사용하여 페이스북에 광고비를 낼 때 선불로 내지 않고, 추후 수익이 생기면 수수료 5~10%를 얹어 후불로 지급받는 것입니다. 사실상의 광고비 대출 서비스인데요, 2017년 서비스 개시 후 1,000여 개 기업과 계약을 맺을 정도로 인기를 끌었습니다.

최근에는 암호화 화폐인 리브라를 출시하여 금융산업에 더 적극적으로 뛰어들었으나, 미국 금융당국의 규제로 인해 출시 일자가 불확실해지며 난항을 겪고 있습니다. 그러나 페이스북은 2020년 4월에 백서 2.0을 발표하며 리브라를 스테이블 코인 형태로 선보인다고 했으며 5월에는 리브라의 지갑인 칼리브라 (Calibra)를 노비 (Novi)로 리브랜딩 하며 설립 의도를 재표명하고 있습니다.

애플

애플은 2014년 NFC 기반 지급결제 서비스인 애플페이를 도입하였으며 미국, 영국 등 16개국에서 서비스를 제공하고 있습니다. P2P 송금 및 지급결제 서비스로 시작한 애플페이는 핀테크 기업 ‘스트라이프'의 결제 시스템 기술을 지원하는 방법으로 금융시장에 본격적으로 진입하기 시작했습니다.

최근 애플은 골드만삭스, 마스터카드와 애플카드를 선보였는데, 애플카드는 애플페이 전용 카드로 카드 신청과 사용을 모두 아이폰을 통해서 하게 되어 있습니다. 플랫폼을 기반으로 금융 부문에서 서비스를 제공하는 다른 기업들과 다르게 애플은 디바이스 중심적으로 금융업으로의 확장은 어디까지나 다른 금융기관과의 협업을 통해 이루어질 것으로 여겨집니다.

바이두

바이두는 네이버와 같은 검색엔진 서비스 기업으로 출발했지만, 점점 금융업으로도 서비스를 넓혀나가고 있습니다. 지난 2013년부터 금융 서비스를 시작했고, 2015년 12월에 인터넷 금융자원을 통합한 바이두금융서비스사업팀 (FSG, 바이두 금융)을 발족했습니다. 2018년 금융 부문을 분사하여 두샤오만으로 바꾸고 독립 운영을 시작했습니다.

바이두는 금융부문 회사를 통해 결제서비스 플랫폼 바이두첸바오를 비롯해 대출 플랫폼 여우첸화, 자산관리 플랫폼 바이두 재테크, 인터넷 보험 바이안 보험, 인터넷 은행 바이신 은행 등 다양한 영역에서 핀테크 서비스를 제공하고 있습니다.

알리바바

알리바바는 플랫폼 사용 고객 데이터를 기반으로 2014년, ‘앤트 파이낸셜 (Ant Financial)’을 설립하여 모바일 결제 서비스 알리페이를 비롯해 공과금 납부, 자산관리 등의 서비스를 기술과 접목하여 제공하고 있습니다.

앤트 파이낸셜의 기업가치는 1,500억 달러로 추산되고 있으며, 알리페이를 통한 지급결제 사업, 앤트 포츈을 통한 자산운용 사업, 즈마신용을 통한 신용평가 사업, My Bank를 통한 인터넷 전문은행 사업 등 4개 부문에서 자회사를 통해 금융사업을 진행하고 있습니다. 알리바바는 지난 2013년에는 텐센트, 핑안보험과 합작하여 중국 최초의 온라인 보험사인 중안보험을 공동설립하기도 했습니다.

텐센트

텐센트는 게임회사로 알려졌지만 텐센트가 운영하는 지급결제 위챗페이, 온라인대출 위뱅크, 자산관리 뮤추얼펀드 라이선스 획득하여 다양한 사업을 진행하고 있습니다.

2013년 처음 시작된 송금 및 지급결제 시스템인 위챗페이는 메신저 유저간 송금, 온-오프라인 결제를 비롯하여 공과금 납부, 자산운용, 예매, 게임머니 충전 등 생활기능을 탑재하고 있으며 2014년에는 자산운용 서비스인 MMF 상품을 자산운용사 화샤 (Huaxia)와 제휴하여 자산운용 서비스인 리차이퉁을 출시하기도 했습니다.

2015년에는 소액대출 프로그램인 웨이리다이를 통해 중소형 상업은행과 제휴하여 전체 대출의 약 80%의 자금을 조달하고, 이자 수익을 7대3 (중소은행 7, 텐센트 3)으로 배분하는 상생 전략으로 운영하고 있으며, 2018년부터는 텐센트 신용을 통해 신용평가 서비스를 할 수 있도록 서비스를 출시했으나 중국 런민은행의 규제로 출시 하루 만에 서비스가 중단되기도 했습니다.

카카오와 네이버의 금융시장 진출

한국의 빅테크 기업으로는 네이버와 카카오가 대표적입니다.

카카오는 2015년 11월, 인터넷 전문은행 사업 예비 인가를 획득하였고, 2016년 한국 투자금융지주, KB국민은행 등 주주사 11곳과 함께 카카오뱅크를 설립했습니다. 2017년부터 카카오는 은행업 인가를 받고 7월부터 대고객 서비스를 시작했습니다. 카카오뱅크의 앱 사용자 수는 2018년 4월 313만 명에서 2019년 4월 579만 명으로 큰 폭으로 증가했고, 이미 누적 고객은 1,100만 명을 돌파했습니다. 2020년 3월 기준 수신액은 21조 73,430억 원, 여신액은 16조 7,475억 원 (잔액 기준)의 은행으로 성장했습니다. (참조: 카카오뱅크 현황 2020)

하지만 카카오는 은산분리 규제로 그동안 카카오뱅크의 1대 주주가 될 수 없어서 주도적인 사업을 할 수 없었는데요, 2019년 11월, 한국 투자금융지주로부터 지분 34%를 확보하여 카카오뱅크의 최대 주주로 올라서게 됩니다. 이를 통해 기존의 메신저 기반 송금 서비스부터 청구서, 보험, 투자, 배송, 대출 비교 등 생활밀착형 금융 플랫폼으로 성장한 핀테크 자회사 카카오페이와 단계적 서비스 연결도 가능해졌습니다.

카카오페이의 2019년 4분기 거래액은 13조 5,000억 원으로 전년 동기 대비 75% 증가했으며, 가입자 3,000만 명 돌파, 2019년 거래액 48조 1,000억 원으로 2018년 20조 원에 비해 2배 이상 뛰어올랐습니다. 2020년 2월에는 금융위원회로부터 바로투자증권의 대주주 적격성을 승인받아, 사명을 ‘카카오페이 증권’으로 바꾸고 테크핀 기업 최초 증권업에 진출하기도 했습니다. 카카오페이 증권은 카카오페이 머니를 증권 계좌로 업그레이드하고 ‘카카오페이 투자’ 서비스에 펀드 상품을 연결하는 등 투자 상품 포트폴리오 다각화도 진행 중이죠.

카카오는 디지털 보험사 설립도 준비하고 있는데요, 인슈어테크 기반의 기술을 사용하여 보험 사각지대를 해소하고 상품개발, 마케팅, 운영, 보상 등 전 영역에서 기술과 데이터를 활용하여 디지털 손해보험을 만들어낼 것이라고 합니다.

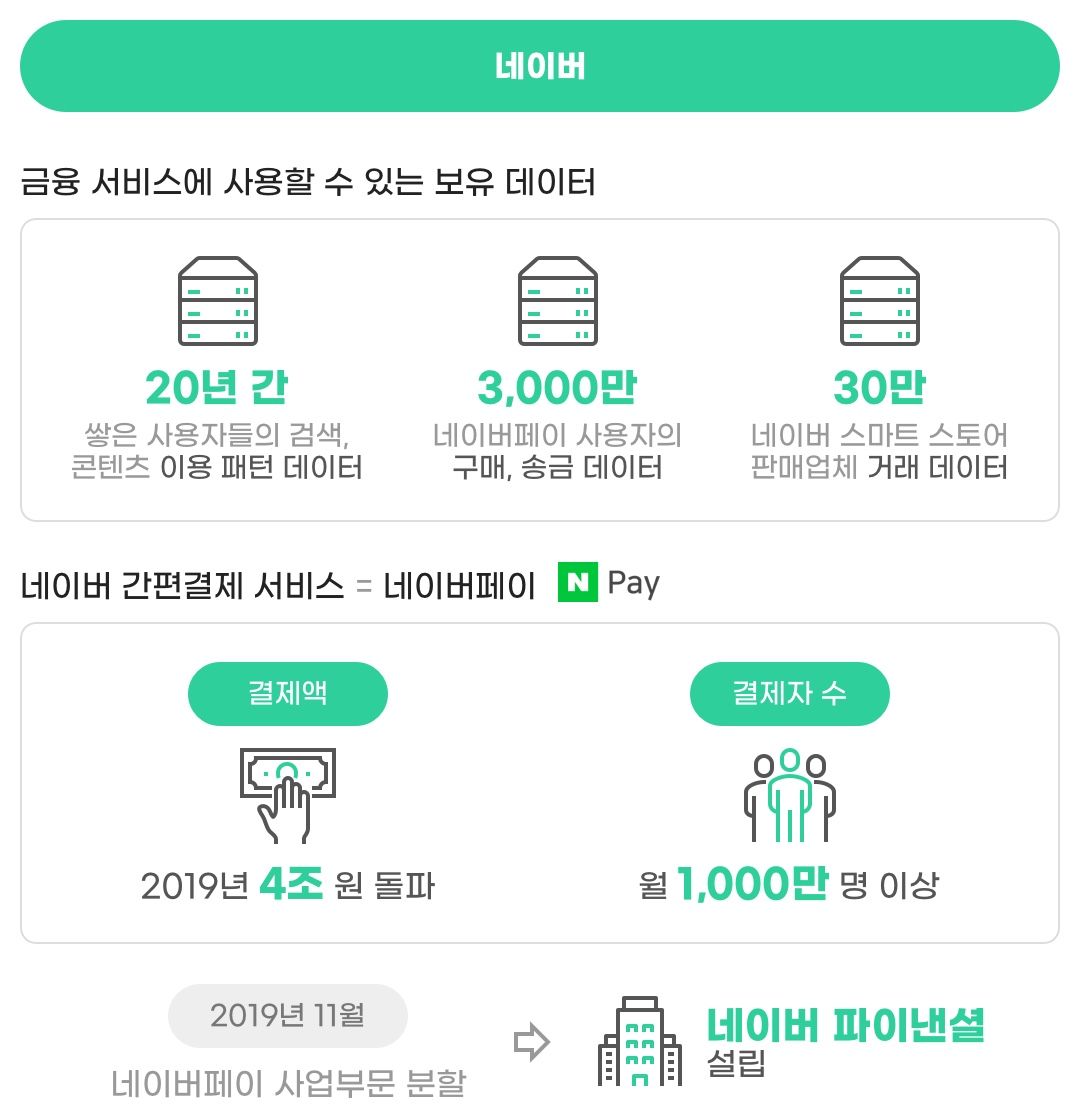

네이버는 20여 년 동안 쌓아온 이용자들의 검색, 콘텐츠 이용 패턴 데이터와 3,000만 네이버페이 이용자의 구매, 송금 데이터, 30만 네이버 스마트스토어 판매업체의 거래 데이터를 기반으로 금융 서비스에 뛰어들었습니다. 네이버는 보유한 데이터 또한 방대하지만, 국내 최고 수준의 AI 기술을 기반으로 고객 데이터를 분석하여 금융상품 추천 및 대출한도, 금리 한도 등을 최적화하여 제공해 줄 수 있는 것이 무기입니다. 네이버가 제공하는 간편결제 서비스인 네이버페이는 이미 2019년 결제액 4조 원을 돌파했으며, 결제자 수도 월 1,000만 명을 넘어서서 이미 국내 간편 결제 대표 서비스로 자리 잡았습니다.

네이버는 2019년 11월, 자사의 페이 서비스인 네이버페이 사업 부문을 분할하여 별도의 독립법인인 네이버 파이낸셜을 설립하고 전략파트너 미래에셋으로부터 투자금을 5,000억 원 이상 받아 사업을 진행하게 되었습니다. 네이버 파이낸셜은 종합자산금융 서비스 제공을 위해 2020년 상반기 네이버 통장 출시를 시작으로 신용카드 추천, 증권, 보험 등 금융 비즈니스 모델을 더욱 구체화할 계획이라고 합니다.

네이버와 카카오의 행보는 사뭇 다른데요, 직접적으로 은행업에 뛰어든 카카오와 달리 네이버는 은행이 아니기 때문에 직접적으로 계좌를 개설할 수 없고, 금융업 라이센스를 취득하는 대신 제휴사와 협력하여 네이버 서비스와 결합 시 혜택을 주는 형식으로 사업을 진행하고 있습니다. 네이버는 간편결제 서비스 네이버 페이 외에도 ‘네이버 통장’과 ‘네이버 신용카드’ 등을 네이버 파이낸셜을 통해 선보일 예정이며, 2020년 하반기에는 주식, 보험, 예-적금 서비스들을 연이어 내놓을 방침입니다.

맺음말

빅테크 기업들이 제공하는 서비스들은 종류도 광범위하고, 이를 통해 얻을 수 있는 데이터의 종류 또한 다양합니다. 사용자의 입장에서 양질의 서비스를 제공하는 기업에 사용자의 의지로 어느 정도의 데이터를 제공하는 것은 매우 자연스러운 일일 것입니다. 사용자와 빅테크 기업들은 편리하고 좋은 서비스를 통해 생활의 질을 높인다는 하나의 목표를 갖고 금융시장이라는 망망대해를 이곳저곳 탐험하고 있습니다. 정부와 기관도 이에 발맞추어 다양한 정책들과 서비스를 내놓고 있지만, 수년간 쌓은 고객 데이터를 연결하고 이를 기반으로 한 서비스를 개발할 수 있는 역량이 충분한 빅테크 기업에 비할 수는 없을 것입니다.

그렇다면 미래에는 빅테크 기업이 모든 금융시장을 장악하게 되는 것일까요? 빅테크 기업만큼 쌓아놓은 데이터는 없지만 이미 쌓이고 흩어져 있는 데이터를 잘 수집하고 활용하는 것만으로도 누구나 훌륭한 서비스를 개발할 수 있습니다.

CODEF는 스크래핑과 오픈 API 기술을 이용하여 은행, 카드, 보험, 증권, 공공을 비롯해 통신사, 포인트, 오픈마켓 등 다양한 분야에서 수집한 온라인 데이터를 보유하고 중계하고 있으며, 보안, 위험, 컴플라이언스 관리 및 개인 정보 보호를 위해 최고 수준의 보안정책을 적용하고 있습니다. CODEF는 사용자의 데이터 주권을 지키고, 개인정보 자기 결정권을 보장하여, 누구나 빠르고 안전하게 데이터를 가져오고 쉽게 사용할 수 있는 환경을 만들어나가고자 합니다. 안전하지만 자유로운 데이터 연결, CODEF를 통한다면 가능합니다.

1. 포브스지 2020.05.11, Google: The Next Big Fintech Vendor

![[VUE3 신기능 시리즈#1] 새로운 데이터 바인딩 패턴: defineModel 활용하기](/content/images/size/w720/2024/04/Vue--1-.png)